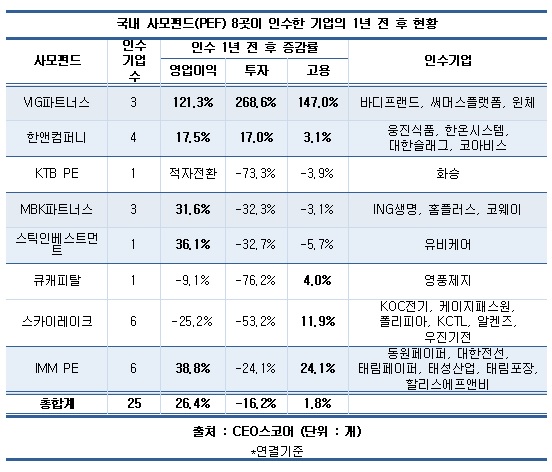

대형 사모펀드 8곳이 인수한 25개 사의 인수 후 매출은 평균 10%, 투자는 16%나 줄었음에도 영업이익은 26%, 당기순이익은 무려 706%나 증가했다.

최대 사모펀드인 MBK파트너스가 대표적인 사례로, 인수 후 기업의 영업이익이 늘었음에도 고용과 투자는 모두 줄였다. 반대로 KTB PE는 고용, 투자뿐 아니라 영업이익까지 줄었다.

22일 기업 경영성과 평가사이트 CEO스코어(대표 박주근)가 국내 대형 사모펀드 8곳이 인수한 기업들 중 사업보고서 또는 감사보고서를 제출한 25곳의 인수 1년 전·후를 비교 분석한 결과, 인수 1년 후 매출은 22조3019억 원으로 인수 1년 전에 비해 9.6%가 감소했고, 투자도 8736억 원으로 16.2%나 줄었다.

고용은 3만3731명으로 인수 1년 전보다 1.8% 증가했지만 거의 제자리 수준이었다.

반면 영업이익(연결 기준)은 1조6310억 원으로 인수 1년 전 1조2903억 원보다 26.4%가 증가했고, 당기순이익은 1조1623억 원으로 무려 706.2%나 급증했다.

사모펀드가 기업을 인수한 뒤 비용 절감에 집중해 이익만 크게 늘린 셈이다. 8개 사모펀드 중 인수기업의 영업이익과 투자, 고용이 모두 늘어난 곳은 VIG파트너스와 한앤컴퍼니 2곳뿐이다. VIG파트너스는 바디프랜드, 써머스플랫폼, 원체 등 3개사를 인수했는데, 이들은 영업이익(121.3%)뿐 아니라 투자(268.6%)와 고용(147.0%)이 모두 늘었다.

한앤컴퍼니 역시 웅진식품, 한온시스템, 대한슬래그, 코아비스 등 4개사를 인수했는데, 이들 기업의 인수 후 영업이익(17.5%)과 투자(17.0%), 고용(3.1%)이 모두 증가했다. 반대로 KTB PE가 인수한 화승은 영업이익과 투자, 고용이 모두 줄어 대조를 이뤘다.

화승은 2015년에 인수된 후 192억 원 적자로 돌아섰으며 투자(-73.3%)와 고용(-3.9%)도 동시에 쪼그라들었다. 국내 최대 사모펀드인 MBK파트너스와 스틱인베스트먼트는 인수 기업의 영업이익이 증가했음에도 고용과 투자를 줄인 경우다.

MBK파트너스가 인수한 ING생명, 홈플러스, 코웨이의 영업이익은 인수 1년 후 31.6%가 증가했지만 투자(-32.3%)와 고용(-3.1%)은 줄었다. 스틱인베스트먼트가 인수한 유비케어 역시 영업이익은 36.1% 늘었지만 투자(-32.7%)와 고용(-5.7%)은 줄었다.

스카이레이크와 큐캐피탈은 인수 기업의 영업이익과 투자가 모두 줄었음에도 고용은 늘린 경우다. 스카이레이크는 KOC전기, 우진기전, 폴리피아, 알켄즈, KCTL, 케이지패스원 등 6개사의 대주주이고, 큐캐피탈은 영풍제지의 최대주주다.

이밖에 IMM PE는 할리스에프앤비, 태림포장, 태림페이퍼, 태성산업, 동원페이퍼, 대한전선 등 6개사 최대주주인데, 인수 후 영업이익(38.8%)과 고용(24.1%)은 신장됐으나 투자는 24.1%나 줄었다.

기업별로는 대한슬래그, 코아비스, 한온시스템(이상 한앤컴퍼니 인수), 바디프랜드(VIG파트너스 인수), 알켄즈(스카이레이크 인수) 등 5곳의 영업이익과 투자, 고용이 모두 늘어 대표적 성공 사례로 꼽힌다. 반대로 화승(KTB PE 인수)과 동원페이퍼(IMM PE 인수), 케이지패스원(스카이레이크 인수) 등 3곳은 영업이익, 투자, 고용이 일제히 악화됐다.

[소비자가만드는신문=유성용 기자]

저작권자 © 소비자가 만드는 신문 무단전재 및 재배포 금지