지주사로서 책임 경영 차원에서 반도체와 이차전지 소재 등으로 신사업을 확대하는 에코프로에이치엔을 적극 지원하겠다는 의지로 풀이된다.

에코프로 그룹의 지주사인 에코프로는 25일 에코프로에이치엔의 유상증자에 총 606억 원(예정 발행가액 기준)의 자금을 투입해 보통주 171만5695주를 확보한다고 공시했다. 에코프로에이치엔의 최대주주인 에코프로가 기본적으로 배정받는 신주 물량은 142만9746주인데, 기존주주에게 부여되는 초과 청약 한도 최고치(20%)까지 주식을 매입하는 것이다.

에코프로는 가족사인 에코프로에이치엔의 신사업 확대 및 미래 성장 동력 확보 노력을 지원하고, 그룹 내 이차전지 밸류체인 강화 및 사업 시너지 극대화를 위해 이번 유상증자에서 120% 청약 참여를 결정했다고 설명했다.

에코프로에이치엔은 오는 12월 최종 발행가액을 확정하고 유상증자청약 절차를 진행할 예정이며, 신주 상장 예정일은 12월26일이다.

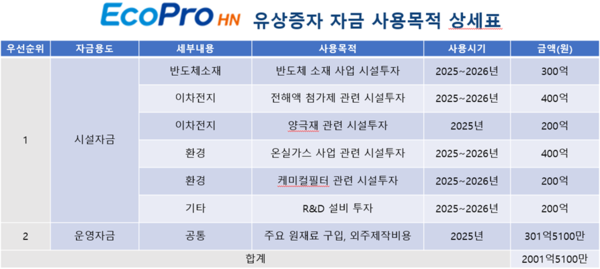

한편 에코프로에이치엔은 이번 유상증자로 총 2002억 원의 자금을 조달할 예정이다. 이 중 절반가량은 신사업 확대에 투입된다.

에코프로에이치엔은 반도체 전공정용 재료와 패키징 공정 소재에 대한 개발을 마무리하고 일부 제품을 판매하고 있다. 차세대 반도체 공정 소재 개발을 착수해 고객사와 샘플 테스트도 진행 중이다. 에코프로에이치엔은 이번에 공모한 자금을 바탕으로 샘플 테스트와 준양산 라인 구축에 속도를 낼 예정이다.

[소비자가만드는신문=박인철 기자]

저작권자 © 소비자가 만드는 신문 무단전재 및 재배포 금지